Muitos empresários estão preocupados com a tributação de lucros ou dividendos, afinal, o rendimento que era isento, poderá ser tributado em 15%, a partir de 1º de janeiro de 2022.

A Camargos Contadores & Associados, com o objetivo de esclarecer e oferecer relativa previsibilidade do que pode acontecer com a aprovação do Projeto de Lei nº 2337/ 2021, apresenta aqui:

- as regras aprovadas da tributação de lucros ou dividendos aprovada até o momento, pela Câmara dos Deputados;

- uma simulação da tributação atual e da tributação a partir de 2022;

- a lista de empresas que NÃO serão abrangidas pela tributação de lucros ou dividendos.

1 – REGRAS DO PL 2337/ 2021 – APROVADAS PELA CÂMARA DOS DEPUTADOS

A partir de 1º de janeiro de 2022, os lucros ou dividendos pagos ou creditados sob qualquer forma, para as pessoas físicas ou jurídicas isentas, ficarão sujeitos à retenção na fonte do Imposto sobre a Renda de 15%. Portanto, quando a empresa distribuir os dividendos aos sócios, a mesma deverá reter na fonte 15% do valor e recolher para a Receita Federal do Brasil a título de Imposto sobre a Renda, de forma que o sócios receberá somente o valor líquido (lucros menos os 15% de IR).

Como forma de compensar a tributação de lucros ou dividendos, poderá ocorrer:

– a redução do IRPJ de 15% para 8%, condicionada a instituição de adicional de 1,5% da Compensação Financeira pela Exploração de Recursos Minerais (CFEM), incidente sobre as operações relativas a ferro, cobre, bauxita, ouro, manganês, caulim, níquel, nióbio e lítio.

– a redução da CSLL de 9% para 8%, a partir revogação de benefícios fiscais de alíquota zero referentes a gás natural canalizado, a carvão mineral e a produtos químicos, farmacêuticos e hospitalares e da revogação do benefício fiscal de concessão de crédito presumido a produtos farmacêuticos.

– o aumento dos percentuais dos benefícios fiscais, tais como:

I – aumento da dedução de 1% para 1,87% do imposto devido, no caso de doações aos Fundos dos Direitos do Idoso; da Criança e do Adolescente; a Projetos Desportivos e Paradesportivos; por meio da lei de incentivos aos Audiovisuais; para Pronon – Programas de Saúde Contra o Câncer e o Pronas/PCD.

II – aumento da dedução de 4% para 7,5% do impostos devido, no caso de patrocínio de obras audiovisuais e em razão do PAT – Programa de Alimentação ao Trabalhador).

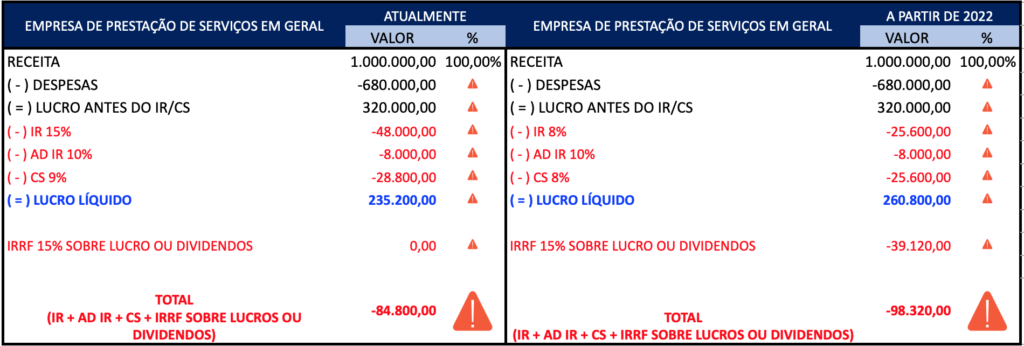

Mas será que de fato a redução do IRPJ e da CSLL compensarão a tributação de lucros ou dividendos?

2 – SIMULAÇÃO DA TRIBUTAÇÃO ATUAL E DA TRIBUTAÇÃO A PARTIR DE 2022

Com o objetivo de materializar toda essa gama de informações, abaixo comparamos a mudança na tributação para uma empresa de serviços:

*o presente exemplo se aplica tanto a uma empresa do lucro presumido, como a uma empresa do lucro real que não usufrua de benefícios fiscais.

Observando a comparação e considerando que a empresa é prestadora de serviços, constata-se que a mesma terá um acréscimo de 1,35% na sua carga tributária atual, quando comparada com a tributação de lucros ou dividendos (a partir de 2022).

Vale destacar, que esse percentual poderá ser reduzido no caso das empresas do Lucro Real, uma vez que poderão utilizar os benefícios fiscais como grande aliado nesse planejamento tributário.

3 – EMPRESAS QUE NÃO SERÃO ABRANGIDAS PELA TRIBUTAÇÃO DE LUCROS OU DIVIDENDOS

O Projeto de Lei nº 2337/ 2021, aprovado até então, somente, pela Câmara dos Deputados, exclui as seguintes empresas da tributação de lucros ou dividendos:

- Empresas do Simples Nacional;

- Empresas do Lucro Presumido que tenha auferido, no ano-calendário anterior, receita bruta inferior R$ 4.800.000,00, e NÃO SE ENQUADRE em alguma das condições abaixo:

I – de cujo capital participe outra pessoa jurídica;

II – que seja filial, sucursal, agência ou representação, no País, de pessoa jurídica com sede no exterior;

III – de cujo capital participe pessoa física que seja inscrita como empresário ou seja sócia de outra empresa que seja do Simples Nacional, desde que a receita bruta global ultrapasse o limite de receita bruta de R$ 4.800.000,00;

IV – cujo titular ou sócio participe com mais de 10% (dez por cento) do capital de outra empresa não beneficiada pelo Simples Nacional, desde que a receita bruta global ultrapasse o limite de receita bruta de R$ 4.800.000,00;

V – cujo sócio ou titular seja administrador ou equiparado de outra pessoa jurídica com fins lucrativos, desde que a receita bruta global ultrapasse o limite de receita bruta de R$ 4.800.000,00;

VI – constituída sob a forma de cooperativas, salvo as de consumo;

VII – que participe do capital de outra pessoa jurídica;

VIII – que exerça atividade de banco comercial, de investimentos e de desenvolvimento, de caixa econômica, de sociedade de crédito, financiamento e investimento ou de crédito imobiliário, de corretora ou de distribuidora de títulos, valores mobiliários e câmbio, de empresa de arrendamento mercantil, de seguros privados e de capitalização ou de previdência complementar;

IX – resultante ou remanescente de cisão ou qualquer outra forma de desmembramento de pessoa jurídica que tenha ocorrido em um dos 5 (cinco) anos-calendário anteriores;

X – constituída sob a forma de sociedade por ações.

XI – cujos titulares ou sócios guardem, cumulativamente, com o contratante do serviço, relação de pessoalidade, subordinação e habitualidade.

- sociedade controladora ou que esteja sob controle societário comum (holding e suas parte relacionadas);

- sociedade titular de 10% ou mais do capital votante da pessoa jurídica que distribui os lucros ou dividendos, desde que esse investimento tenha seus resultados avaliados pelo método da equivalência patrimonial;

- em decorrência de valores mobiliários correspondentes às aplicações dos recursos das provisões, reservas técnicas e fundos de planos de benefícios de entidade de previdência complementar, sociedade seguradora e FAPI, bem como de seguro de vida com cláusula de cobertura por sobrevivência; e

- a pessoa jurídica domiciliada no Brasil por pessoa jurídica cujo único propósito seja incorporação imobiliária e que possua pelo menos 90% (noventa por cento) de suas receitas submetidas ao Regime Especial Tributário do Patrimônio de Afetação.

A Camargos Contadores & Associados, sua contabilidade em Brasília, é especialista em consultoria tributária e contabilidade consultiva. Com especialista de alta performance, temos foco em atender os itens acima exemplificados, mas acima de tudo em atender suas necessidades específicas. Acompanhamos seu negócio antes e durante, com foco no seu crescimento sustentável e numa lucratividade ascendente.

A Camargos Contadores & Associados está a disposição para uma conversa, ou caso prefira comente logo abaixo.