A gestão tributária eficiente é um fator determinante para o crescimento das empresas, afinal qualquer valor de tributo pago a mais do realmente é devido, pode representar a escassez de investimento no negócio, abalo no fluxo de caixa, redução de lucros ou até prejuízo. As clínicas médicas e laboratórios devem buscar, na contratação de uma contabilidade , uma gestão tributária eficiente, que será capaz de planejar o melhor modelo tributário para o seus negócio.

A análise da equiparação dos serviços hospitalares aos serviços prestados por clínicas e laboratórios é fundamental para uma gestão tributária eficiente. Isso porque, a tributação para hospitais como um todo é menor do que para atividades ambulatoriais realizadas em clinicas médicas. Por isso salientamos:

As clínicas e laboratórios podem ter equiparação tributária dos serviços hospitalares, nos casos de realizarem auxílio diagnóstico e terapia, fisioterapia e terapia ocupacional, fonoaudiologia, patologia clínica, imagenologia, radiologia, anatomia patológica e citopatologia, medicina nuclear e análises e patologias clínicas, exames por métodos gráficos, procedimentos endoscópicos, radioterapia, quimioterapia, diálise e oxigenoterapia hiperbárica. Todavia, como pré-requisito para a equiparação ao serviço hospitalar, tem-se que as prestadoras desses serviços devem ser organizadas sob a forma de sociedade empresária e deve atender às normas da Agência Nacional de Vigilância Sanitária (Anvisa).

Como saber se minha clinica ou laboratório podem ter tributação equiparada ao do serviço hospitalar?

O primeiro passo da Contabilidade para Clínicas e Laboratórios será avaliar os tipos específicos de serviços prestados na empresa. Com base nessa análise, será verificado os tipos de serviços médicos e laboratoriais equiparados aos serviços hospitalares e os não equiparados.

A partir da conclusão sobre quais serviços são equiparados a hospitalares, será examinado se esses serviços atendem:

I. Atender as exigências da Agência Nacional de Vigilância Sanitária (Anvisa), sendo essas:

a. desenvolver as atividades previstas nas atribuições 1 a 4 da Resolução DC/Anvisa nº 50/2002;

b. prestar os serviços em ambientes desenvolvidos de acordo com a Parte II – Programação Físico Funcional dos Estabelecimentos de Saúde, item 3 – Dimensionamento, Quantificação e Instalações Prediais dos Ambientes, da RDC nº 50, de 2002, cuja comprovação deve ser feita mediante alvará da vigilância sanitária estadual ou municipal.

II. Ser sociedade empresária, isto é, atender o art. 966 e 982 do Código Civil.

Para os serviços não equiparados, tais como consultas médicas, deverá ser aplicada a tributação normal, isto é, sem a equiparação.

Avaliado esses fatores, a contabilidade de clínicas e laboratórios deverá fazer o planejamento tributário, projetando os resultados da empresa e o valor dos tributos, para assim, avaliar se é melhor adotar o regime tributário do Lucro Presumido, do Simples Nacional ou Lucro Real.

Qual a diferença da carga tributária entre Simples Nacional, Lucro Presumido e Lucro Real para clínicas médicas e laboratórios?

COMPARATIVO | SIMPLES NACIONAL | LUCRO PRESUMIDO | LUCRO REAL |

| CONCEITO | O Simples Nacional é um regime tributário simplificado aplicável as Microempresas e Empresas de Pequeno Porte, cuja a carga tributária varia conforme faixas de receita bruta total, sendo que a receita bruta total está limitada a 4,8 milhões. Os tributos abrangidos pelo Simples Nacional são: IRPJ, CSLL, PIS/Pasep, Cofins, IPI, ICMS, ISS e a Contribuição para a Seguridade Social a cargo da pessoa jurídica (CPP). previsto na Lei Complementar nº 123, de 14 de dezembro de 2006. | O Lucro Presumido é o regime tributário pautado na presunção do lucro em percentuais para cada atividade. Dessa forma, sobre a receita bruta aplica-se o percentual de presunção do lucro e sobre esse resultado (base de cálculo) aplica-se as alíquotas de IRPJ e CSLL. | Lucro Real é o regime tributário no qual o IRPJ e CSLL incidirão sobre o lucro líquido apurado com base nas demonstração contábeis trimestrais ou anuais. A legislação prevê que sobre o lucro líquido do período de apuração poderão ocorrer ajustes e compensações. |

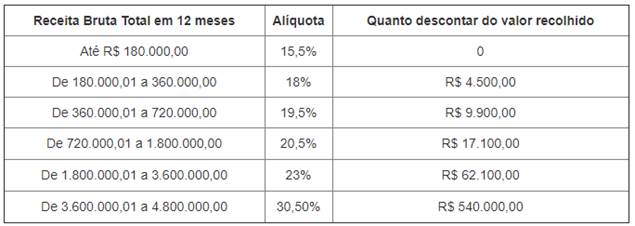

| CARGA TRIBUTÁRIA | A carga tributária no Simples Nacional varia para os setores de comércio, indústria e serviços, dessa forma aplica-se as tabelas conforme a atividade de cada empresa. No caso dos serviços prestados por clínicas e laboratórios, existem 2 tabelas aplicáveis conforme o caso específico, sendo essas: Veja anexo III no final do artigo. Anexo V Quando a relação entre a folha de salários dos últimos 12 meses representar menos de 28% da Receita Bruta dos últimos 12 meses. Veja anexo V no final do artigo. | No caso das clínicas médicas e laboratórios, tem-se como carga tributária federal: – 5,93% a 6,73% – para as atividades com equiparação a hospitais. – 11,33% a 14,53% – para consultas e demais serviços médicos. Veja tabela no final do artigo. No caso do tributo municipal do ISS, pode ser de 2% a 5%, conforme a determinação legal de cada município. | Nesse caso, não é possível informar a alíquota efetiva, pois dependerá da realidade de cada empresa. Todavia, existem indícios de que esse modelo é interessante, como por exemplo: lucro líquido inferior a 32% para atividades de consultas, lucro líquido inferior a 8% para atividades de exames, custos com insumos/materiais aplicados elevados, custo com contratação de pessoas jurídicas elevado, despesa com energia e aluguel elevada, despesa com pessoal elevada. |

| CONDIÇÕES | Receita Bruta Total de R$ 4,8 milhões por ano. Os sócios não tenham as limitações descritas no art. 3º, II, § 4º, da Lei Complementar nº 123/2006. Empresas com situação fiscal regular. Cujas atividades das clínicas e/ou laboratório sejam: – laboratórios de análises clínicas ou de patologia clínica; – serviços de tomografia, diagnósticos médicos por imagem, registros gráficos e métodos óticos, bem como ressonância magnética; – serviços de prótese em geral. XVI – fisioterapia; Acrescentado pela Lei Complementar n° 147/2014 (DOU de 08.08.2014), efeitos a partir de 08.08.2014 – medicina, inclusive laboratorial, e enfermagem; Acrescentado pela Lei Complementar n° 155/2016 (DOU de 28.10.2016), efeitos a partir de 01.01.2018 – odontologia e prótese dentária; Acrescentado pela Lei Complementar n° 155/2016 (DOU de 28.10.2016), efeitos a partir de 01.01.2018 – psicologia, psicanálise, terapia ocupacional, acupuntura, podologia, fonoaudiologia, clínicas de nutrição e de vacinação e bancos de leite. | Não exercer atividades obrigada ao Lucro Real. Não ter auferido receita igual ou superior a R$ 78.000.000,00 no exercício anterior. Não ter auferido receita igual ou superior R$ 6.500.000,00, como média mensal, no exercício anterior. | Não existem limitações para empresas aderirem ao Lucro Real. No entanto, a legislação estabelece atividades que são obrigadas, bem como obriga as empresas com faturamento igual ou superior a 78.000.000,00. |

É notório que uma grande quantidade de clínicas médicas e laboratórios médicos podem se enquadrar em tais exigências, podendo assim reduzir drasticamente sua carga tributária.

Temos um departamento exclusivo para verificação da possibilidade legal das clínicas e laboratórios médicos serem equiparados aos hospitais, podendo usufruir da redução de tributos, bem como, analisar a possibilidade das clínicas e laboratórios reaver os valores pagos a mais nos últimos cinco anos.

Anexo III

Anexo V

Tabela Lucro Presumido

| TRIBUTO | ALÍQUOTA | ATIVIDADES COM EQUIPARAÇÃO A HOSPITAIS | ATIVIDADES SEM EQUIPARAÇÃO A HOSPITAIS |

| IRPJ | 15,00% | 1,20% | 4,80% |

| IRPJ Adicional* | 10,00% | até 0,8% | até 3,2% |

| CSLL | 9,00% | 1,08% | 2,88% |

| PIS E COFINS | 3.65% | 3,65% | 3,65% |

| TOTAL | de 5,93% a 6,73% | de 11,33% a 14,53% |

Leia também:

- Reforma Tributária: Crédito Amplo e seus Efeitos

- Reforma Tributária: Entenda o IVA, alíquotas e a substituição dos tributos sobre o consumo

- Retenções Tributárias: o que sua empresa precisa saber sobre IRRF, PIS, COFINS e CSLL

- Como o AFAC Fortalece o Balanço da Sua Empresa?

- CND e Regularidade Fiscal: base da Governança