Transação tributária, uma opção para regularizar débitos tributários federais. Conheça as modalidades!

Conhecer a Transação Tributária é essencial para as empresas com passivos tributários, uma vez que essa ferramenta possibilita negociações junto ao fisco, considerando os critérios estabelecidos na legislação.

A existência de passivos tributários é muito comum em momentos de crise. As empresas passam a ter uma preocupação constante, pois os passivos tributários representam um entrave na operação regular da empresa, uma vez que pode acarretar:

- limitação a regimes tributários mais vantajosos,

- bloqueio da Certidão Negativa de Débitos (impedindo contratar com o Estado),

- inscrição no CADIN ou SERASA e

- bloqueio de bens, quando em execução judicial.

Nesse artigo trazemos os principais aspectos da Transação Tributária com a PGFN – Procuradoria Geral da Fazenda Nacional, suas modalidades e condições.

1. O QUE É TRANSAÇÃO TRIBUTÁRIA?

A transação tributária consiste na negociação entre o fisco e o contribuinte, mediante concessões mútuas, que permitem na extinção do crédito tributário, tendo como limite as determinações da Lei 13.988/2020 (conhecida também como Lei do Contribuinte Legal).

Após a transação tributária, cobrança do débito é suspensa enquanto perdurar o acordo e o contribuinte será excluído do Cadin, poderá obter certidão positiva com efeito de negativa, protestos extrajudiciais poderão ser cancelados e processos de execução fiscal serão suspensos.

2. QUAIS OS DÉBITOS SÃO ABRANGIDOS PELA TRANSAÇÃO TRIBUTÁRIA?

As dívidas a serem incluídas na transação tributária são débitos inscritos em dívida ativa da União, especialmente os considerados irrecuperáveis ou de difícil recuperação; vedada a transação de débitos de multas criminais.

>>>> Destaques:

- A transação de débitos de Simples Nacional e FGTS ainda está pendente de normatização.

- No caso de débitos previdenciários, o prazo de parcelamento é de até 60 meses e não de até 84 meses ou de 100 meses;

- A PGFN poderá impedir a realização do acordo, caso identificados indícios de divergências nas informações cadastrais, patrimoniais ou econômico-fiscais do sujeito passivo.

3. COMO É DEFINIDO O GRAU DE RECUPERAÇÃO DÉBITO?

A caracterização como dívidas de difícil recuperação ou irrecuperável pela PGFN, se dá quando a situação econômica do devedor não permite o pagamento integral das suas dívidas no prazo de 5 anos.

A PGFN faz essa avaliação a partir das informações cadastrais, patrimoniais ou econômico-fiscais prestadas pelo devedor ou por terceiros à PGFN ou aos demais órgãos da Administração Pública. Nesse ponto, vale mencionar que caso o contribuinte não concorde com a avaliação poderá recorrer.

Além disso, são considerados irrecuperáveis os débitos inscritos em dívida ativa que estejam nas seguintes situações:

I – inscritos há mais de 15 (quinze) anos e sem anotação de garantia ou suspensão de exigibilidade;

II – suspensos por decisão judicial há mais de 10 (dez) anos;

III – de titularidade de devedores: a) com falência decretada; b) em processo de recuperação judicial ou extrajudicial; c) em liquidação judicial; d) em intervenção ou liquidação extrajudicial;

IV – de titularidade de devedores pessoa jurídica cuja situação cadastral no CNPJ seja: a) baixada por inaptidão; b) baixada por inexistência de fato; c) baixada por omissão contumaz; d) baixada por encerramento da falência; e) baixada pelo encerramento da liquidação judicial; f) baixada pelo encerramento da liquidação; g) inapta por localização desconhecida; h) inapta por inexistência de fato; i) inapta por omissão e não localização; j) inapta por omissão contumaz; k) inapta por omissão de declarações; l) suspensa por inexistência de fato;

V – de titularidade de devedores pessoa física com indicativo de óbito; e

VI – os respectivos processos de execução fiscal estiverem arquivados com fundamento no art. 40 da Lei nº 6.830, de 22 de setembro de 1980, há mais de 3 (três) anos.

4. QUAIS AS VANTAGENS DO ACORDO DE TRANSAÇÃO?

As vantagens são:

I – Desconto de até 50% sobre o valor total da dívida, que pode chegar a 70% em caso de pessoa natural, microempresa, empresa de pequeno porte, Santas Casas de Misericórdia, instituições de ensino, sociedades cooperativas e demais organizações da sociedade civil de que trata a Lei nº 13.019, de 31 de julho de 2014;

II – Parcelamento do débito em até 84 meses, que pode chegar a 100 meses na hipótese de pessoa natural, microempresa, empresa de pequeno porte, Santas Casas de Misericórdia, instituições de ensino, sociedades cooperativas e demais organizações da sociedade civil de que trata a Lei nº 13.019, de 31 de julho de 2014;

III – Carência de até 180 dias para início do pagamento, no caso de empresas em processo de recuperação judicial;

IV – Flexibilização das regras envolvendo prestação de garantias, penhora e alienação de bens;

V – Possibilidade de amortizar ou liquidar a dívida com créditos líquidos e certos do contribuinte em desfavor da União ou precatórios federais próprios ou de terceiros.

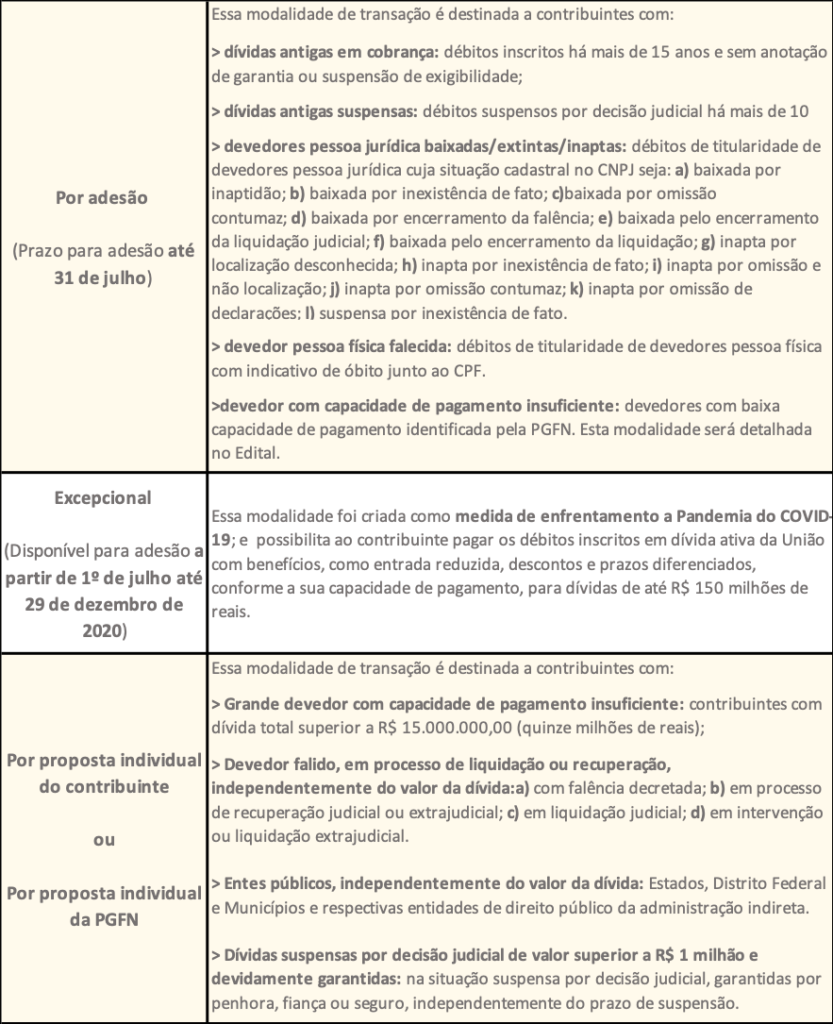

5. QUAIS AS MODALIDADES DO ACORDO DE TRANSAÇÃO?

6. COMO MANTER O ACORDO DE TRANSAÇÃO?

A manutenção do acordo de transação está condicionada a:

- cumprir os termos ajustados no acordo;

- prestar informações sobre seus bens ou receitas, sempre que solicitado pela PGFN;

- agir com boa-fé, não utilizando a transação para prejudicar seus concorrentes;

- reconhecer definitivamente os débitos transacionados;

- manter-se regular com o FGTS;

- regularizar, no prazo de 90 (noventa) dias, os débitos que vierem a ser inscritos em dívida ativa ou que se tornarem exigíveis após a formalização do acordo de transação.

7. O QUE PROVOCA A RESCISÃO DA TRANSAÇÃO?

Ocorrerá a rescisão da transação nas hipóteses de:

- Descumprimento do acordo ajustado;

- Comprovação de fraude praticada pelo devedor, inclusive fraude à execução;

- Decretação de falência.

>>> Consequências: o saldo devedor será atualizado, excluindo as vantagens obtidas e os valores pagos durante a transação. Bem como, estará o contribuinte impedido de realizar nova transação, pelo prazo de 2 anos.

A Camargos Contadores & Associados, sua contabilidade em Brasília, é especialista em Consultoria Tributária e Contabilidade Consultiva. Com especialista de alta performance, temos foco em atender os itens acima exemplificados, mas acima de tudo em atender suas necessidades específicas.

Acompanhamos seu negócio antes e durante, com foco no seu crescimento sustentável e numa lucratividade ascendente.

A Camargos Contadores & Associados está à disposição para uma conversa sobre Transação Tributária na PGFN, ou caso prefira comente logo abaixo.